作者 / 廖连中

导读:

一、创业公司在不同阶段的融资渠道

二、如何写商业计划书?

三、创业者该如何规避融资风险?

正文:

如果你想要创业,如果你正在经营一家小企业,如果你在融资方面有困惑,那么接下来的干货,就是为你准备的,看完觉得有用的话,欢迎收藏并转发。

创业公司在不同阶段的融资渠道

我们可以将创业公司分为两种,分别是处于企业初期的创业公司,以及处于企业中后期的创业公司。

先来看处于企业初期的创业公司。

这类创业公司获得融资的主要方式有4种:天使资本、众筹资本、VC、PE。

1、天使资本

一般由富有的个人直接向初创企业投资,属于风险投资的一种。这类资本投资门槛较低,投资对象常是一些处于构思状态的原创项目。可以说,只要初创团队的项目足够有创意,能够打动投资人,就能获得资金。目前天使投资共有5种模式:天使投资人、天使投资团队、天使投资基金、孵化器型的天使投资、平台型天使投资。

2、股权众筹

这是一种新型融资渠道,为有创意、无资金的创业者们提供了低门槛的融资方式。

一般来说,参与股权众筹的项目,需要的是种子轮或天使轮融资,因为融资金额较小的初创项目更受投资人们的青睐。需要注意的是,因为股权众筹的参与者多,专业性不高,所以创业者在陈述项目时,需要尽可能简单易懂,方便普通投资人做出投资判断。

3、VC

全称 Venture Capital,即风险投资。这种投资方式源于20世纪六七十年代的美国硅谷,是一种用资金直接换取创业公司股权的投资方式。目前大家常看到的互联网行业中被投的项目,大多属于VC。风险投资的主要投资阶段包括种子轮、天使轮、A轮等,具有高风险、高潜在收益的特点。需要注意的是,风险投资是资本市场的重要组成部分,在培植国家高新技术企业方面是不可替代的,创业者需重点了解。

4、PE

全称 Private Equity,即股权投资,也可以称为“私募股权投资”,是指对具有成熟商业模式,但未上市企业进行的股权投资。与VC最大的不同之处在于,VC更青睐早期成企业,而PE只投资后期成熟企业。

PE青睐的企业主要分为三种:一是具有广泛市场前景的企业;二是商业模式先进的企业;三是有高水平管理团队的企业。

了解了处于初期的创业公司有哪些融资渠道后,接下来我们来看看,处于中后期的企业,又有哪些融资渠道。

目前,这类创业公司可以通过新三板、创业板、中小板、主板四类全国股份转让系统来进行融资。

1、新三板

新三板最早发源于北京中关村科技园区,2013年底对所有公司开放。主要为科技创业创新型中小微企业提供融资服务。并且,对于中小企业来说,新三板的挂牌门槛低,对利润没有硬性要求,能有效解决这类企业的融资难题。

2、创业板

也叫做二板市场,即第二股票交易市场,为暂时无法在主板上市的科技成长、自主创新型企业提供融资途径和成长空间。

3、中小板

中小板是流通盘在1亿元以下的创业板块,是创业板到主板的一种过渡。

4、主板

主板就是传统意义上的股票市场,相信大家都比较熟悉。

如何写商业计划书?

一般来说,优质的商业计划书包含六大要素:产品(或业务)、商业模式、竞品分析、团队(或行业)情况、运营(或财务)数据、融资规划。

我们先来看撰写产品这部分,也就是告诉投资人,你做的是什么,产品定位和痛点是什么。你可以根据3个步骤,来完成这部分:1、先看目标市场;2、找出用户痛点;3、分析差异化价值点。

第二,撰写商业模式,也就是说明项目的核心业务流程是什么,近期和远期的盈利模式分别是什么。

第三,撰写竞品分析,也就是通过对同类竞品的分析,找到在这个项目上,创业者自己的优势和劣势。

第四,撰写团队情况,也就是向投资人证明为什么这个产品只有你做得好。你可以通过介绍团队的优势、项目所在行业情况来说明这点,

第五,撰写运营数据,也就是将自己产品在市场中的初步验证,通过数据的方式直观展示给投资人,证明自己项目的优质。

第六,撰写融资规划,具体包括融资金额和融资用途,通过具体的资金分配方案,向投资者表明自己的战略规划能力。一般来说,融资规划可以从开展项目,扩张公司业务;升级核心团对;探索商业模式三个方向展开。

具备以上6个板块后,一份商业计划书已初具雏形,那么该如何打动投资人呢?你还需要在商业计划书中写明,投资人可以获得的权利和收益。可以从3个方面展开:

1、股份出让

也就是写清楚投资人投多少钱,可以换多少股份,一般来说,股份比例等于投入金额除以公司估值。

这部分需要包含3类内容:第一是每年可供分配的收益来源项目和金额;第二是每年收益分配的方向和具体方案;第三是每年年末公司的未分配利润。

3、退出机制

也就是告诉投资人,在什么情况下他可以退出。一般包括4种方式:企业上市、股权转让、回购、清算等。

创业者该如何规避融资风险?

融资绝不是拿钱,壮大企业,最后与投资人合作共赢的简单游戏,不懂投资条款的创业者就算争取到了投资,也容易在签订协议时被投资人占便宜。

如果你正在或未来需要融资,那么以下6项条款是你一定要清楚的:

1、估值条款

此项条款用于说明投资人的投资金额和占股比例、公司投后估值等。一般有两种估值方式:按利润估值和按销售额估值,前者更为常用。

在过去,投资人都以投前估值为根据进行投资的,但随着一轮融资的参与投资人人数增多,投资人获得股份会越来越少,容易与公司产生纠纷。所以更好的方式是使用投后估值的方式,这种方式下,不管跟风投资的跟投人有多少,投资人固定出资额的占股比例都不会变。

2、清算优先权

这项指的是在触发清算条款的情况下,投资人有优先清算的权利。

在硅谷,85%以上的创业者与投资人谈判时,都会把优先清算权条款删掉,但在中国很难做到这点,你可以先尝试与投资人沟通,如果实在无法删除此条,就一定要将优先倍数作为谈判的核心点,特别是在天使轮中,投资人的优先倍数必须往下压,因为后续融资时的优先倍数会越来越高。建议A轮时的倍数为1.2~1.5倍。

3、领售权条款

也叫强制出售权、拖售权等,一般是指公司在一个约定期限内没有实现上市,而投资人有权要求主动退出,并强制性要求公司创始人股东和管理层股东和自己一起,向第三方机构转让股份。

如果你的投资人要求这项权利,你必须慎重考虑。假如一定要加上这项条款,你可以做3件事来规避风险:第一是要求半数以上投资人和创始股东都同意,才能发起领售权;第二是提高触发拖售权条款的股权比例,越高越好;第三是限制领售启动时间,比如要求投资人投资5年后才能启动。

4、董事会席位

一般董事会席位设置为奇数,避免决策时陷入投票僵局,创始股东可以提名半数以上的董事会成员,一定要保证你的团队始终占据多数董事会席位,拥有控制权。

5、一票否决权

也就是投资人指派一名投资人董事,对公司经营的重大事项拥有一票否决权,保证资金的合理使用以及企业的规范经营。如何保证创业者不因此而受到掣肘呢?首先一定要限制一票否决权的范围,其次是要求一票否决权的行使主体从个人改为半数以上的投资人。

6、对赌条款

如果投资人发给你的投资条款清单里包含对赌条款,你就要小心了,因为如果你不能完成一定业绩,就需要按照约定的计算方法向投资方支付货币补偿,或向投资方转让股权,或向投资方回购目标公司股权。也就是一旦经营不善,你可能就会破产或是失去公司的控制权。

所以,对于创业者来说,特别是处于起步阶段的创业者,千万不要与任何投资人签订对赌协议。

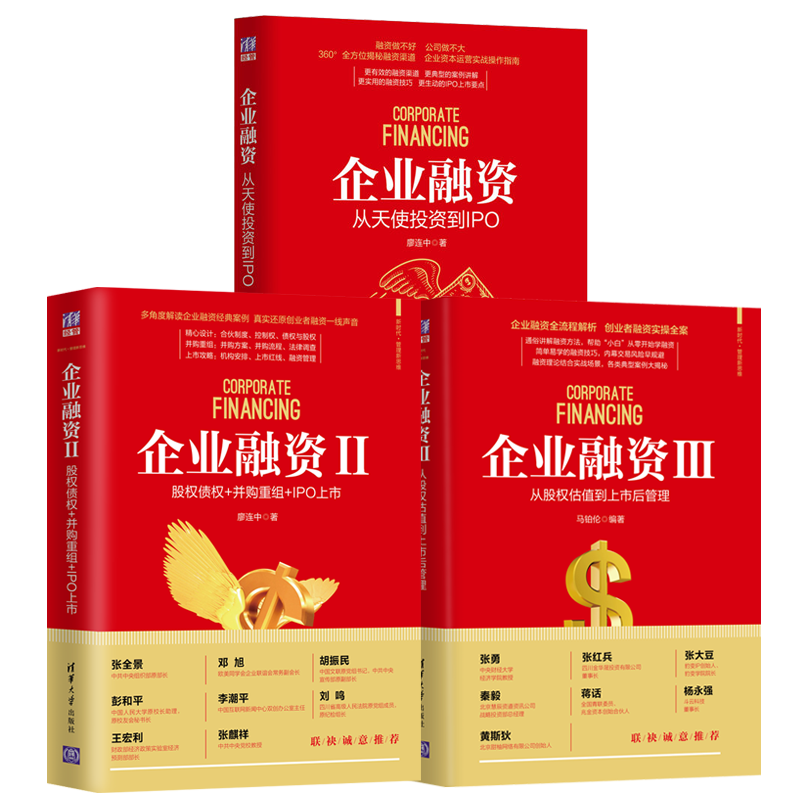

《企业融资:从天使投资到IPO》是一本面向初创企业的融资指导书,主要解决有关融资的一系列问题,比如融资的时间、融资的方式,以及如何才能打动投资人等。本书对创业者、融资者、企业家、公司管理层,以及对企业融资感兴趣的所有读者,都有非常好的指导意义。

作者简介:廖连中,师从中央财经大学张勇教授及国内“零税负”资产重组第一人、股权激励10D模型创始人雷勋华教授。曾担任科创控股集团、金控集团副总裁兼四川省熊海投资理财有限公司执行董事。擅长企业管理运营、股权投融资、债券投融资、风险投资、私募股权、资产配置及运用金融工具服务实体企业。

暂无评论,点击讲两句